企業の財産の状態をあらわす貸借対照表

企業が経済活動をするためには、まず株主が資本金を出します。資本金だけで足りない場合は、銀行からお金を借ります。

こうして集めたお金で、企業は商品を仕入れたり、営業車を買ったりします。これらの企業の資産と負債と純資産(≒資本金)の状況を表すのが、貸借対照表(たいしゃくたいしょうひょう)です。

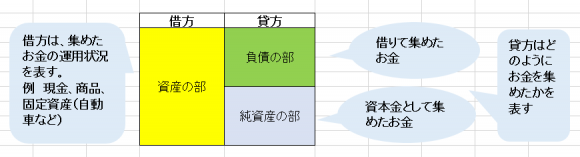

どのようにお金を集めているかを貸借対照表の右側(貸方といいます)が表し、集めたお金をどのように運用しているかを貸借対照表の左側(借方といいます)が表しています。

企業の財産状態と株価を比べて、割安/割高をはかる指標PBR

さきほど簡単に説明した貸借対照表のうち、純資産の部が株主の持ち分になります。しかし、この貸借対照表上の株主の持ち分の金額と実際の株価が一致しているとは限りません。例をあげて見ていきましょう

例

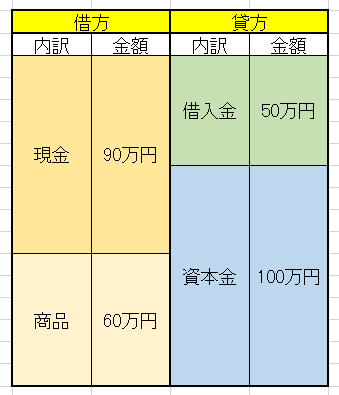

Aさんが、100万円の資本金で会社を設立したとします。それだけでは足りないので、銀行からお金を50万円借ります。商品を60万円分仕入れて、現金で支払います。この時の貸借対照表は下図のようになります。

このAさんの会社が上場していたとします。株式数は100株だとすると、資本金が100万円なので、1株あたりの純資産は1万円ですね。このとき、株価が8,000円だったらどうでしょう。この株価は割安でしょうか?

仮に、1株8,000円で、100株すべて買い集めたとしましょう(80万円で会社を買収)。商品を仕入値でとりあえず売ってしまい、借入金50万円を返済します。すると現金が100万円残りますね。80万円で買収した企業が100万円の現金を持っています。すぐに企業を解散すると20万円の儲けになります。

逆に、株価1万2,000円で、同じようにこの企業を買収したらどうなるでしょうか?企業解散後、現金が100万円残りますが、買収には120万円使っているので、20万円の損になってしまいます。

PBRの計算式は、株価÷一株当たり純資産額 です。さきほどの買収して利益が出た例では、8,000円÷10,000円=0.8となります。買収して損失を出した例では、12,000円÷10,000円=1.2となります。このように、PBRは企業の財産状態の観点から株価の割高/割安を評価しており、

PBRが1より大きいと割高、PBRが1より小さいと割安となります。[adsense]

PBRが割安でも買収して利益を出すのは実際には難しい

PBRは、企業の財産状態から割安/割高を見る尺度でした。先ほどの例では、PBRが1未満の株価で企業を買収すると利益が出るという説明をしました。しかし、実際にはPBRが低い企業を買収して解散させ、利益を出すのは困難です。なぜなら、

- 企業の株を買い占めようとしているうちに株価が上がってしまうことがある

- 買い占めの意図が他者にばれると先回りしようとする買いが入り、株価は割安ではなくなってしまう

- 一部の企業は買収防衛策をとっている

- 既存の大株主が株を売ってくれるとは限らない

からです。ですので、PBRが割安だからといって、その企業に対してどこかのファンドが買収をしかけるはずだという見込みで株を買っても報われにくいでしょう。

PBRが割高だからといってその企業が割高だとは限らない

企業の価値を計算する一般的な方法は、DCF法です。DCF法で企業の価値を計算する際に、もっとも結果に影響を及ぼすのは、将来のキャッシュフローです。将来のキャッシュフローを将来の利益といいかえてもいいかもしれません。つまり、ある企業が、PBRの面からみて割高であっても、将来の収益状況を勘案して総合的にみると割安であることはいくらでもあるのです。ですので、PBRは参考程度に見ておくのがいいでしょう。